世界各国的工业化历程表明,企业的创新能力是成功实现工业化的基础,但创新实践需要大量资金支持。那支持企业创新的资金究竟来自何处?是依靠亲族关系、股票市场,抑或是银行融资?Sibylle Lehmann-Hasemeyer和Joche Streb即将发表在AER的论文“The Berlin stock exchange in imperial Germany—a market for new technology”中,通过整理1892-1913年柏林股票市场上的474家上市企业的资料,发现德意志帝国的资本市场是当时创新型企业融资的重要来源。数据揭示创新型企业首次公开发行(IPO)都出现相对低的抑价和相对较高的首次交易价格,表明当时的投资者具有理性预期,能够在首次交易中把具有长期创新能力的企业识别出来。一个有效运行的股票市场和一群理性预期的投资者,共同为德国工业化时期大量的技术创新提供给了金融支持。

德国早期工业化的一个显著特征是在化工和机械领域出现大批创新型企业,而对于德国企业的创新和金融体系之间的联系,学术界尚未能达成共识。传统研究(例如亚历山大.格申克龙,1962)认为,综合性银行主导的德国金融体系是德国企业创新和德国工业化成功的根源。近期的研究则认为(Lehmann,2014)德国的资本市场在20世纪初就已经逐步取代银行,成为企业创新更重要的资金来源。无论对于何种假说,目前都还缺乏详细的微观证据支持。

作者从IPO抑价角度来考察资本市场对创新融资的假说。从理论上看,投资者会把企业的R&D(research and development)与更高的不确定性联系起来,因为大量的R&D的投入可能会带来创新也可能会打“水漂”,因而并不会被看做企业的长期盈利能力,而是被当做大量的短期成本。因此,理性的投资者会因规避高风险的投资项目,使得短期中创新型企业的股价往往低于普通的商业企业的股价。但如果用专利数来度量创新则会不同,因为专利意味着实现了技术突破的R&D投入。虽然R&D投入意味着风险增大,但专利数却表示降低了风险并保证了未来的收益。如果银行预期到人们的这一偏好,则有可能提高承销价格,使IPO(Initial Public Offerings)抑价的可能性减小。

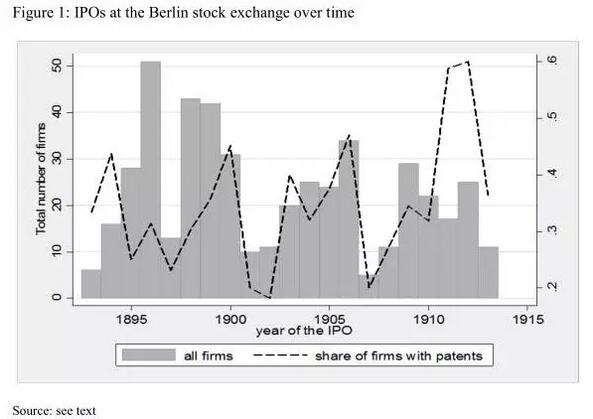

为了检验这个理论假说,作者从德国帝国统计季刊(Vierteljahrshefte Zur Statistik Des Deutschen Reichs)等资料中搜集整理了1892-1913年间在柏林股票交易市场上交易的474家企业的IPO资料,具体分析两个问题:其一,柏林证券交易市场是否是创新型企业融资的重要渠道?其二,专利的存在是否降低了投资者的不确定性预期和IPO的初始收益率?德国的专利法于1877年颁布,使得作者对上市企业的专利数量统计成为可能。作者的统计分析发现,在这段时期的所有IPO资料中,创新型的企业占了36.3%(获得过专利的企业)。对于一战前的股票市场来说,这是一个很高的比例。

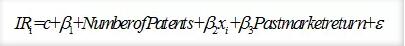

作者通过IPO的初始收益率(initial return,也即抑价率)来衡量IPO的短期影响,以专利数量来刻画企业的创新程度,描述统计结果显示出创新程度与初始收益率之间正相关。为了更好的识别出初始收益率的影响因素,作者引入专利作为解释变量,具体用IPO之前的专利数、IPO之前每年的平均专利数、IPO之前获得的长期专利比例作为专利的三个衡量指标,其中第三个指标(长期专利比例)用来衡量当时的投资者有能力识别出最有价值的专利项,以消除不同专利价值异质性影响。同时,作者控制了其它会影响抑价率的因素,例如,承销银行的声誉、发行股票的数量、企业的成立时间、新股增发比率、资本市场的平均回报率等因素,进行了如下回归:

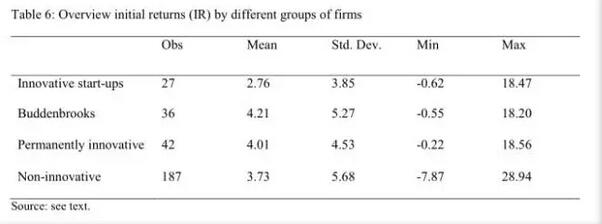

回归结果显示,IPO前每年的专利数与初始收益率显著正相关,换句话说,随着创新程度增加,企业的初始收益率也在上升。同时,创新型企业股票的首次交易价格比非创新型企业的显著更高,也说明投资者不仅认为创新型企业股票风险更高,回报率也更高。

考虑到企业专利数量在不同行业会有显著不同,作者通过企业获得专利数量和时间分布,将企业划分为持续创新型(IPO前后都有多项专利)、创新发动型(IPO后的专利数至少是之前的十倍以上)和创新衰退型(IPO之前的专利数量是之后的十倍以上)和非创新型企业四类。区分了不同类别的创新型企业之后,作者发现,创新发动型的企业有着相对较低的初始收益率。对此作者的解释是,投资者的理性预期能够区分出不同类型企业在未来的创新能力,承销银行就没有必要以较低的发行价格来吸引足够多的投资者。为了验证这一假说,作者引入了不同创新类型的哑变量作为新的解释变量进行回归,结果证明了这一假说。

对股票初始收益率的解释有一个重要前提是股票市场的有效性。为了评估20世纪初期德国股票市场的有效性,作者计算了不同类型企业股票的买入持有比例(buy and hold ratio)和长期持有的异常报酬(buy and hold abnormal return)。计算结果表明,不同类型企业的长期收益率没有体现出显著的差异。这也说明了不同企业的未来盈利率的差异以及大部分包含在股票发行价格中间,股票市场是有效的。

这篇文章的结论认为,创新型的企业需要大量资金支持高风险的创新行为,柏林的股票交易市场有效的给予了这些企业以资金支持,资本市场的投资者能够将高风险的创新行为与高收益率联系在一起,他们的理性预期能够区分出不同创新型企业之间的细微差异。至少在第一次世界大战之前,对于新技术的研发,德国柏林的股票市场提供了非常有效的金融支持。

文章来源:Sibylle Lehmann, Jochen Streb, 2015, The Berlin Stock Exchange in Imperial Germany - A Market for New Technology? American Economic Review,forthcoming.